由于从理论角度来看货币贬值对一国经济增长的最终影响存在不确定性,且不同国家具有不同的国情,因此我们有必要从实证的角度对人民币汇率变动与我国经济增长之间的关系进行研究。我们将依照我国的实际情况建立一个理论分析框架,并在此基础上分析人民币汇率变动对我国经济增长的影响。

(一)理论模型

鉴于我们需要研究的是人民币汇率变动对我国经济增长的影响,因此我们将从国民收入恒等式入手,从需求角度构建理论框架:

Y=C+I+G+NX (4.13)

其中Y表示国内生产总值,C表示消费,I表示投资,G表示政府支出,NX表示净出口。根据消费理论,消费是居民收入的函数,对整个国家而言,消费则是国内生产总值的函数,即:

C=a+bY (4.14)

其中a表示自发消费,b表示边际消费倾向(0≤b≤1),表明消费将随着收入的增加而增加。根据投资理论,投资是利率的函数,即:

I=α-β×i (4.15)

(4.15)表明,利率上升将导致投资减少,利率下降将导致投资增加。在资本市场上,利率上升意味着投资的成本增加,投资者将会酌情减少投资;利率下降意味着投资的成本减少,投资者将会适当增加投资。由于我国尚未实现利率市场化,因此利率不能真实反映货币市场的供求状况。在货币市场上,货币供应可以使用货币供应量M表示,货币需求则是收入的函数,因此利率又可以表示为货币供应量M和国内生产总值Y的函数:

i=c+dY-eM (4.16)

(4.16)表明国内生产总值越高,对货币的需求也就越大,利率也相应越高;货币供应量越大,利率反而越低。根据国际贸易的相关理论,净出口等于出口减去进口,其中进口是国内生产总值和汇率的函数,而出口是汇率的函数,因此净出口是国内生产总值和汇率的函数,即:

NX=l+mER-nY (4.17)

其中ER表示汇率。等式(4.17)表明汇率增大(货币贬值)将会导致净出口增加,国内生产总值增加将会导致净出口减少。随着本币的贬值,本国出口商品的外币价格将会下降,进而可以占有更多的市场,同时进口商品的本币价格将会上涨,从而减少本国对国外商品的需求。随着国内生产总值的增加,本国居民的购买力得到增强,有能力购买更多的国外商品,从而使进口增加,净出口减少。根据(4.13)、(4.14)、(4.15)、(4.16)和(4.17),我们可以得到:

Y=a1+a2M+a3G+a4ER (4.18)

(4.18)表明,国内生产总值Y是国内货币供应量M、政府支出G和人民币汇率ER的函数。

(二)数据

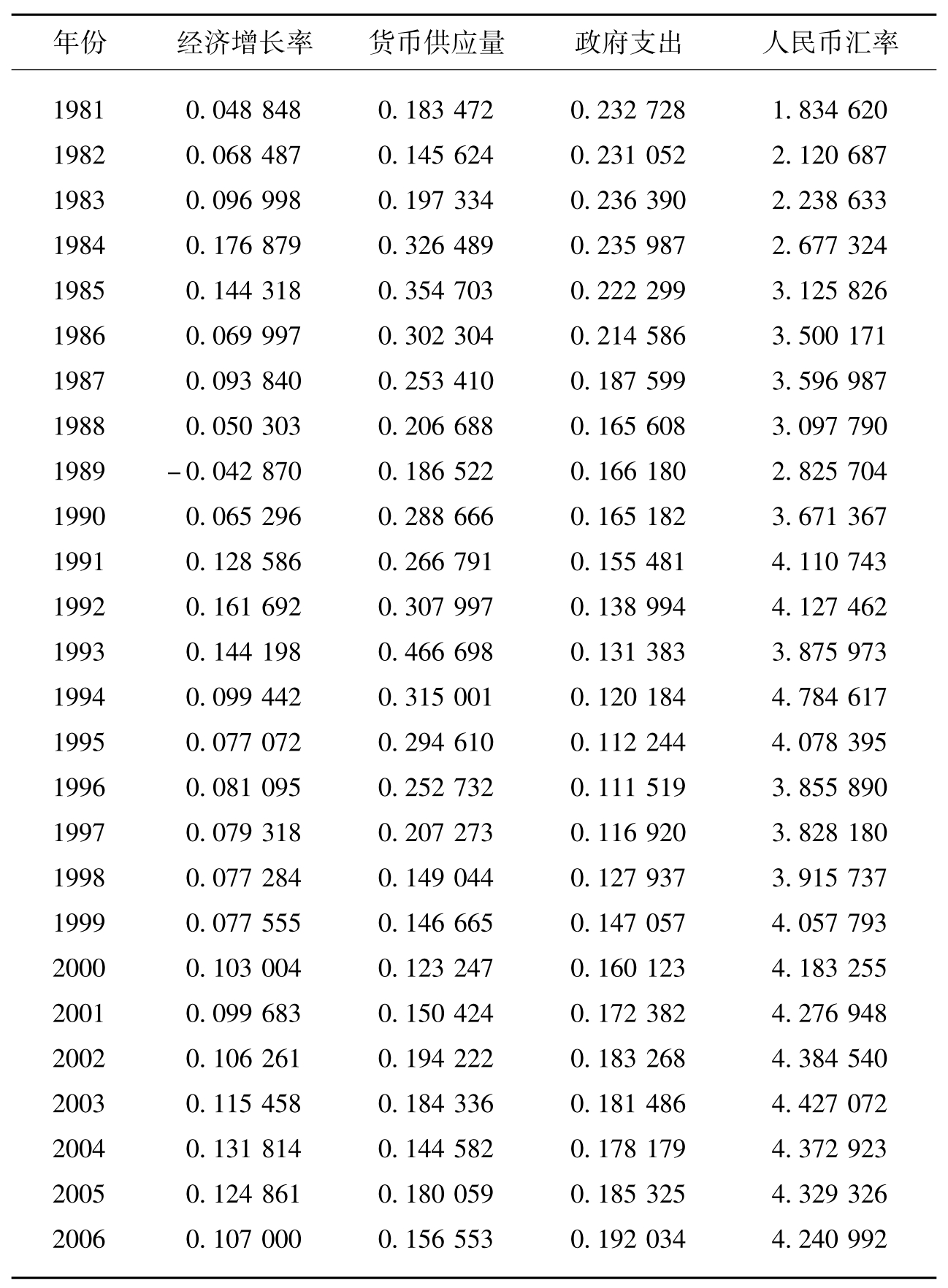

理论模型显示,分析人民币汇率变动与我国经济增长之间的关系需要国内生产总值、国内货币供应量、政府支出和人民币汇率等数据。实证研究中相关数据如表4-9所示。在通常情况下,国内生产总值是用名义国内生产总值来表示的,然而在实证研究中我们一般使用实际国内生产总值。实际国内生产总值是指剔除物价因素之后的国内生产总值。相对名义国内生产总值而言,这一指标能够更好地反映一国的经济总量和发展水平。从数值上看,实际国内生产总值是名义国内生产总值除以GDP平减指数之商。在没有现成统计数据的情况下,我们可以通过名义国内生产总值和GDP平减指数等数据计算得到实际国内生产总值这一指标。鉴于我国编制GDP平减指数的时间较晚,因此我们在实证研究中选用消费物价指数来替代GDP平减指数。这样,我国的实际国内生产总值就等于名义国内生产总值除以消费物价指数了。为了体现经济增长,我们在实证中具体使用的指标是我国实际GDP的增长率。

货币供应量亦称货币存量,是一国经济中用于交易和投资的货币总量。货币供应量有狭义和广义之分,狭义的货币供应量即M1,为流通中的现金与活期存款,广义的货币供应量包括M2,M3和M4,其中M2等于M1加上商业银行的定期存款和储蓄存款[12]。在中央银行使用的货币政策工具中,货币供应量一般指M2,因此在这里我们也使用M2表示国内的货币供应量,具体使用的指标为我

表4-9 1981—2006年我国经济增长率、货币供应量、政府支出和人民币汇率状况

数据来源:2006年《中国统计年鉴》,国家统计局网站,商务部网站,人民银行网站,通过计算得到。

国M2的增长率。从理论上看,增加货币供应量将使市场利率下降,投资增加进而推动经济增长。此外,货币供应量增加在某种程度上增加了政府的铸币税,为政府支出的扩大创造了条件。从实践上看,我国的企业融资仍然以间接融资为主,货币供应增加一方面为企业提供了资金,另一方面也降低了企业获得资金的成本,使企业获得了成长的机会,并在一定程度上推动了经济的增长。这意味着货币供应量对我国经济增长的影响是正向的,即货币供应量增加,经济增长率将会有所提升。

在现代市场经济条件下,政府支出不仅是国家机器正常运转必需的“燃料”,而且是经济社会发展必不可少的支撑力量。政府通过其投资性支出和经常性支出,为社会提供公共产品,影响宏观经济走势,推动社会事业发展。在国民经济出现波动时,政府支出则成为宏观经济调控的重要手段。政府支出也是国民收入的重要组成部分,对经济增长具有很大的推动作用。在这里,我们使用政府支出占国内生产总值的比例这一指标来表示政府支出。从数据显示的情况来看,我国政府支出在1981年之后呈现出一种先降后升的态势,并在20世纪90年代中期到达谷底,此后又开始回升,说明宏观经济调控开始在国民经济中发挥作用。政府支出一方面可以直接促进经济增长,另外一方面政府投资又可能对私人投资有一定的挤出效应。虽然政府支出对经济增长的影响肯定是正向的,但是这种影响有多大还有待进一步分析。

一般认为,真正影响经济增长的是实际汇率而非名义汇率,因此本节使用人民币相对美元的实际汇率来表示人民币汇率。人民币汇率实际汇率是指剔除物价因素之后的汇率,人民币相对美元的实际汇率则是剔除中美物价因素之后的美元汇率。这里使用美国的消费物价指数来表示美国的物价水平,使用中国的消费物价指数来表示国内的物价水平,使用中国官方公布的年末人民币汇率来表示名义汇率。根据有关理论,汇率对经济增长既有扩张效应又存在紧缩效应:如果扩张效应大于紧缩效应,货币贬值对该国经济具有促进作用;反之如果紧缩效应大于扩张效应,货币贬值则对该国经济具有阻碍作用。那么在人民币升值的过程中,是扩张效应大于紧缩效应呢,还是紧缩效应大于扩张效应呢?下面利用协整检验的方法对人民币汇率变动的经济增长效应进行分析。

(三)协整检验

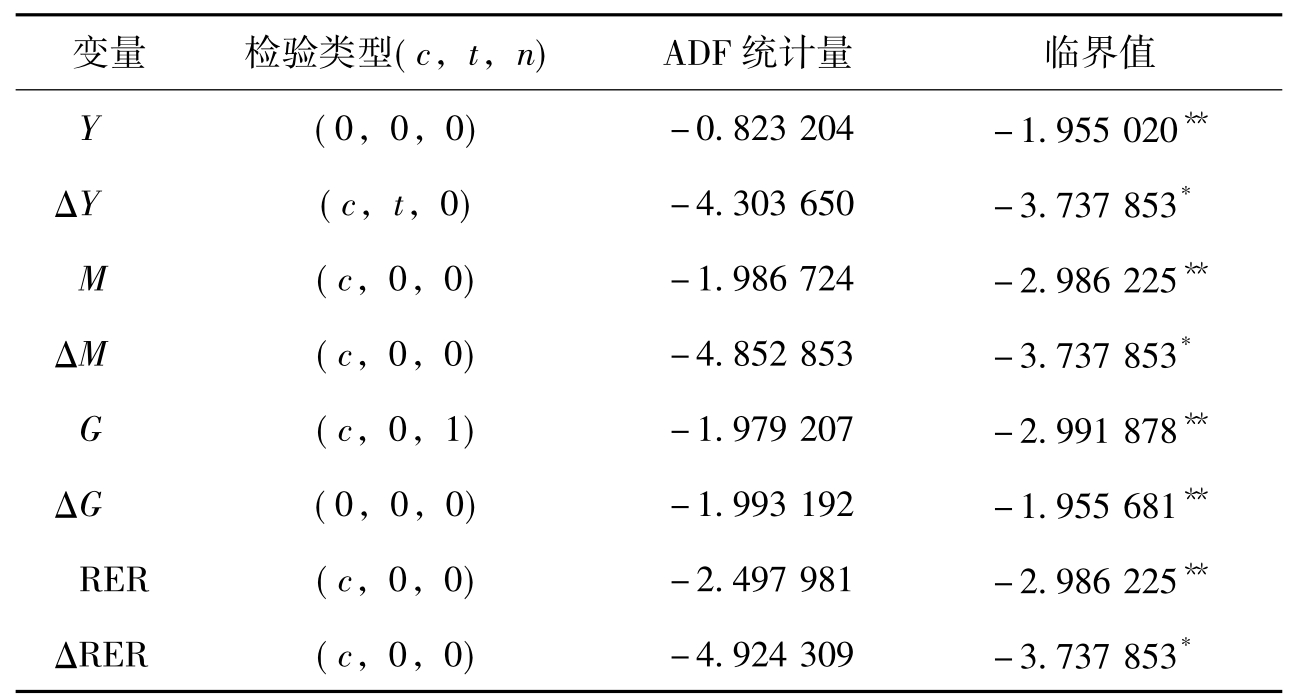

在对人民币实际汇率与我国经济增长之间的关系进行回归分析之前,先对国内生产总值、国内货币供应量、政府支出和人民币对美元的实际汇率等数据进行ADF检验。由于数据生成过程的形式(带常数项或不带常数项)和估计模型的形式都会影响检验结果,在检验时首先采取最为一般的数据生成过程和估计模型:既带有时间趋势项,又带有常数项。趋势项显著的则保留趋势项,趋势项不明显的进一步检验常数项是否显著;常数项显著的则保留常数项,常数项不显著的则检验既无趋势项又无常数项的模型。检验结果显示,上述四个变量均为一阶单整序列,可以进行协整检验(见表4-10)。

表4-10 序列的ADF检验结果

注:①c,t分别表示带有常数项、趋势项,n表示采用的滞后阶数。

②**表示显著性水平为5%,*表示显著性水平为1%。

下面利用Engle-Granger两步法对经济增长率Y与货币供应量M、政府支出G和人民币实际汇率RER之间的关系进行协整检验。

第一步,以经济增长率Y为被解释变量,货币供应量M、政府支出G和人民币实际汇率RER为解释变量进行OLS估计,结果表明回归方程中参数估计值的t统计量在1%的显著性水平上均显著(见表4-11)。

表4-11 序列的协整检验结果

注:因变量为Y。

第二步,对回归方程的残差进行单位根检验,ADF检验统计量为-3.343 704,1%显著性水平下的临界值为-2.660 720。检验结果表明,差不存在单位根,是平稳序列。

因此,经济增长率Y与货币供应量M、政府支出G和人民币实际汇率RER之间确实存在协整关系,协整方程为:

Y=-0.231 043+0.242 663M+0.693 713G+0.041 226RER

协整检验结果显示:货币供应量增加、政府支出扩大都有利于我国经济的增长,而人民币升值将会对我国经济增长有一定的负面影响。从各变量对经济增长的影响程度来看,政府支出对我国经济增长的推动作用较大,经济增长对政府支出的弹性系数为0.693 713,表明在其他条件不变的情况下,政府支出每增加10%,我国经济增长率将增加6.937 13%,这也说明我国的政府支出对私人投资有一定的挤出效应[13];货币供应量对我国经济增长的影响程度次之,经济增长对货币供应量的弹性系数为0.242 663,表明在其他条件不变的情况下,国内货币供应量每增加10%,经济增长速度将加快2.426 63%;人民币实际汇率对我国经济增长的影响程度最小,经济增长对人民币实际汇率的弹性系数为0.041 226,表明在其他条件不变的情况下,人民币每升值10%(人民币实际汇率减小10%),我国经济增长速度将减缓0.412 26%。这说明,人民币汇率变动对我国经济增长不会产生实质性的影响。

(四)脉冲响应分析

协整方程虽然给出了我国经济增长、国内货币供应量、政府支出和人民币实际汇率之间的长期均衡关系,但是它却无法说明国内货币供应量、政府支出和人民币实际汇率等变量对我国经济增长的短期影响。下面使用脉冲响应分析的方法对这一问题进行研究。根据Ender(1995)的研究,一个时间序列预测的误差方差是自身扰动及系统其他扰动共同作用的结果。脉冲响应分析描述的是系统的内生变量对误差的反应,它刻画了在扰动项上增加一个冲击对内生变量的当期值和远期值的影响。

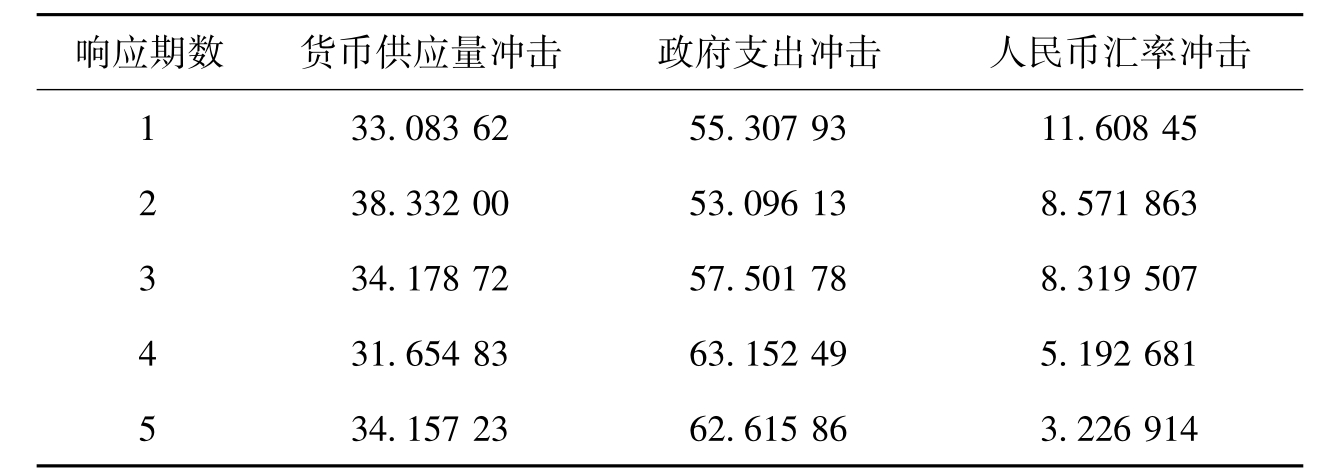

这里考虑三种原始冲击对我国经济增长的影响:货币供应量冲击,政府支出冲击,人民币实际汇率冲击。令Y=(ΔM,ΔG,ΔRER),并估算它们的向量自回归(VAR)方程。在建立VAR模型时,首先要确定模型的滞后期。若滞后期取值太小,误差的自相关有时会很严重,并导致参数的非一致估计;若滞后期取值太大,则可能会导致模型的自由度减小,从而影响参数估计的有效性。在确定VAR方程的最大滞后期时,我们一般参照AIC统计量和SC统计量:AIC统计量和SC统计量越小,模型拟合的程度就越高。我们分别对模型的滞后期取值为2和3,并对两种情形下的AIC统计量和SC统计量进行比较。当最大滞后期为2时,AIC统计量为-3.659 596,SC统计量为-3.511 489;当最大滞后期为3时,AIC统计量为-3.713 142,SC统计量为-3.514 771。这表明,在最大滞后期为2时,我们可以得到一个较小的AIC统计量和SC统计量;因此,我们取滞后期为2的VAR模型作为分析的基本方程,并对脉冲响应数据进行调整得到我国经济增长的冲击分解结果(见表4-12)。

表4-12 我国经济增长的冲击分解结果

注:由于四舍五入,表中数字之和可能不等于100。

检验结果显示,人民币实际汇率冲击只能解释3%~11%的我国经济增长变化原因,而其他非汇率因素冲击对我国经济增长的影响在89%~97%之间。政府支出对当期的中国经济增长影响最大,可以解释当期经济增长变动的55%、第2个响应期经济增长变动的53%,随后这一比例开始上升,但对我国经济增长的贡献率在第5个响应期仍然保持在60%以上。国内货币供应量对当期的中国经济增长影响次之,可以解释当期经济增长变动的33%,并在第2个响应期升至最高,此后这一比例开始有所下降,对我国经济增长的贡献率在第5个响应期仍然在34%左右。由冲击分解结果可以看出,我国经济增长变动的89%以上受国内货币供应量和政府支出影响,可见国内的货币供应量和政府支出是影响我国经济增长变动的最重要因素。与协整检验的结果相同,脉冲响应分析的结果同样显示人民币实际汇率的变动并不是影响我国经济增长的最主要因素。

电 话:400-123-4567

传 真:+86-123-4567

手 机:13800000000

邮 箱:admin@eyoucms.com

地 址:广东省广州市天河区88号