2019年外汇市场回顾及2020年展望(2020.01)

1.2019年外汇市场回顾

回顾2019年,人民币汇率全年呈阶段性贬值的震荡走势,离岸人民币全年累计贬值1.33%,全年波幅高达7.76%,相较往年明显上升。分阶段看,第一阶段,在乐观消息面刺激叠加美联储加息预期减弱及货物贸易顺差增加的刺激下,人民币兑美元震荡上行;第二阶段,受贸易摩擦持续升级影响,人民币汇率持续贬值,并在8月首破“7”关口;第三阶段,中美贸易谈判进展顺利及央行加大逆周期因子调控作用下,人民币汇率企稳并有回升迹象,年末收于6.96附近。

全年来看,在岸人民币贬值1.46%,美元指数升0.39%,10年期中美利差较年初升136.37%,跨境资金流动由2018年年底的结售汇顺差39亿缩减到17亿(截至11月数据)。

一般来说,短期人民币汇率走势主要受中美贸易摩擦、美元指数、中美利差以及跨境资金流动等因素影响,但对于2019年汇率市场而言,中美贸易形势变化、美元指数波动成为影响人民币波动最主要的因素。

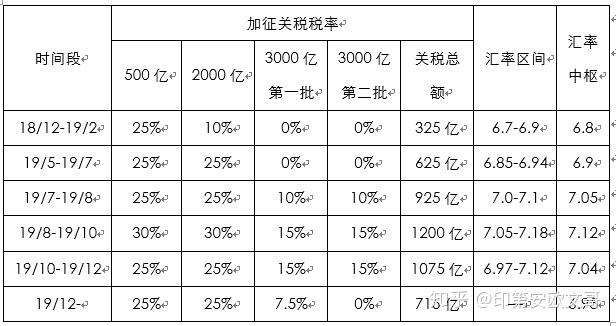

从图中可以看出,在贸易摩擦加剧时汇率往往会急贬,而贸易磋商出现实质性利好时则提振人民币,在贸易摩擦的平静期,汇率呈现出震荡走势。例如在人民币贬值幅度最大的5月和8月,均为贸易摩擦升级的重要时点:2019年5月5日,美国宣布对从中国进口的2000亿美元商品加征关税税率由10%提高至25%;而在8月1日,特朗普宣布从9月1日起对我国价值3000亿美元的货物加征10%的关税,这都造成人民币急剧贬值的直接原因。不难发现,贸易摩擦无疑是影响2019年人民币走势的首要驱动因素,而贸易磋商的后续进展也将是影响2020年人民币汇率的重要因素;此外,人民币汇率对贸易摩擦加剧的消息更为敏感,摩擦升级时汇率的贬值幅度要大于中美贸易磋商出现实质性进展时人民币的升值幅度。

中美贸易摩擦开启后,人民币汇率波动与美元变化的相关性有所降低,短期人民币的汇率波动由原来的美元指数单因素影响转变为贸易摩擦+美元指数双因素影响的合力驱动。从人民币汇率与美元指数的相关性的来看,2019年美元指数与人民币的相关性总体低于前三年。具体来看,5月份人民币贬值幅度较大,而美元指数呈现高位水平震荡,整体波幅有限,并非人民币汇率贬值的主要驱动因素;但值得一提的是,在单月贬值幅度最大的的8月份,人民币与美元指数走势显著同步,反映出美元指数在下半年与人民币相关性逐渐提高,也将成为2020年影响人民币汇率的重要因素之一。

从利差角度看来看,全年不断走阔的中美利差并未对人民币汇率形成有效支撑,其中2019年离岸人民币与10年期中美利差相关系数为87.48%,甚至出现正相关关系,表明中美利差对人民币即期汇率影响基本可以忽略不计。

银行的结售汇数据可以比较直接反映境内企业和居民个人总体的市场走势判断,能最直接反应市场的预期变化,因此选取2017年至今每个月“远期结售汇”和“即期结售汇当月发生额”作为当月银行代客结售汇的实际需求。可以看到,2019年之前人民币汇率与净结售汇具有一致的方向性和趋势性,但在2019年两条曲线出现明显背离,如5月人民币汇率单月贬值幅度较大,而跨境资金流入为顺差;相反跨境资金流入最大的6月份,人民币则小幅升值,明显不符合短期资金流入驱动人民币升值的逻辑。虽然在8月后两者相关性增加,但全年来看,跨境资金流动与人民币汇率之间的传导逻辑依旧较弱,短期资金流动也并非影响2019年人民币汇率的主要因素。

2.2020年外汇市场展望

整体来看,2019年人民币汇率的主要受到中美贸易谈判形势变化和美元指数变动影响,尤其是中美贸易协商不确定性对人民币市场情绪和预期的扰动。展望2020年,随着中美达成第一阶段贸易协议,事件性因素(外部不确定性)对市场情绪和人民币汇率走势的扰动或将减弱,美元指数对人民币汇率影响的权重将提升。

(1)中美贸易摩擦走向

美国财政部于1月13日公布半年度汇率政策报告,取消了从2019年8月开始对中国“汇率操纵国”的认定;同时中美第一阶段经贸协议如期在1月15日正式签署,贸易环境得到明显改善。但由于此前加征关税并未完全撤回,中美后续协议谈判仍将是2020年市场关注的焦点。目前市场普遍预期中美贸易谈判的长期前景存在一定的复杂性,中方无法在短时间内完全满足美方对于知识产权、技术转让、工业补贴的诉求,在第一阶段协议签署后,后续协议的敲定仍然任重道远。

但值得一提的是,2020年是美国的大选年,特朗普政府在对华贸易问题的动作会比此前的两年更为缓和,因为安抚受到贸易战冲击的制造业选区将是特朗普连任的关键。美国发动贸易战以来,美国制造业并没有出现了资本和工作机会的回流,从数据看,美国ISM制造业PMI自2018年以来显著下行,特朗普需要通过中方采购稳定农业基本盘,另一方面也有动机适当排除加征关税以支持制造业摇摆州。

从当周彭博消息来看,美国不会在11月大选前下调对华关税,意味着目前715亿美元的关税总额在2020年内大致维持不变,根据过去一年关税额与汇率波动的关系静态来看,人民币汇率中枢或维持在6.95附近。

(2)美元走势判断

展望2020年,美元下行压力较大,从货币政策和财政政策角度看,新任欧洲央行行长拉加德上台后,欧洲可能会从“宽货币+紧财政”的政策转变为“稳货币+宽财政”。在过去的2年里,欧洲财政政策的主要方向是紧缩,货币政策却把宽松用到了极致,这是欧元弱势的主要原因之一。但在当前欧洲主要经济体陷入负利率的时点,欧洲央行放松的空间已经不大了。

而对于美国而言,政策组合预计将由“紧货币+宽财政”转变为“宽货币+稳财政”。自特朗普上任以来,美国主要依赖财政刺激稳定总需求,而货币政策主要是“加息+缩表”的收紧方向,这样的政策组合对美元有利。但随着美国经济需求的逐步回落和特朗普财政预算空间的受限。美国的政策组合也正在转变,2019年下半年美联储启动降息,并于10月重新开启扩表,可能是美国政策发力点从财政扩张变为货币扩张的一个重要标志。截至1月15日,联邦基金期货反映的美联储年内降息概率为85.1%,同样市场也普遍预期美联储年内将有一次降息。欧美货币政策和财政政策的转向,都将对美元形成利空。

前期对美元指数做了相关研究,从短期分析框架来看,美元与其他经济体利差走阔,是推升美元升值的原因之一。汇率的短期波动主要受到资本流动的影响,而短期的资本流动可以从利率平价的框架进行分析。德国国债欧元区债券中占比最高,一般用美德利差来分析利率平价视角下的欧元兑美元汇率波动。而从历史情况来看,10年期美德利差对美元指数变化的解释力比短端利率和政策利率更强。

当前美德利差高位回落明显,降至2018年以来低位,趋势上看2020年仍有进一步回落的空间,从跨境套利的角度看利空美元指数,从而对人民币汇率形成支撑。

根据当前关税水平,预计2020年人民币汇率中枢维持在6.95附近,但考虑到美元由升转跌、贸易摩擦边际缓和提振市场风险偏好,波动中枢或较6.95小幅提升。

全年来看,一季度随着中美第一阶段协议正式签署,贸易环境改善,同时在春节前出口商结汇需求带动下,人民币汇率或在1月出现季节性升值,中枢仍有进一步上行空间;二季度随着美国大选初选进入白热化,特朗普政府可能会根据选情的变化在对华贸易政策上调整,如果第一阶段协议内容双方均能较好执行,稳定住农业州及制造业摇摆州选票,特朗普大概率不会贸然加码对中国的贸易制裁,人民币汇率可能回到6.85-6.95区间震荡。同时按照当前美联储扩表计划,从2018年10月15日起每月购买600亿美元的短期国库券并至少持续到明年第二季度,也将对美元产生负面影响。因此,在贸易环境改善、美元指数走弱的背景下,上半年人民币升值概率较大。

三季度美国大选选情逐步明朗,但可能反而增加了贸易环境的不确定性,人民币波动区间或拉宽;四季度随着美国新任总统确定,对华贸易政策可能出现调整,人民币压力增大。预测全年人民币汇率在6.80-7.05区间内波动。

| CNH | CNY | CFETS人民币汇率指数 | 美元指数 | 中美利差10Y | 跨境资金流动 |

| -1.33% | -1.46% | -2.03% | +0.39% | +136.37% | -57.10% |

电 话:400-123-4567

传 真:+86-123-4567

手 机:13800000000

邮 箱:admin@eyoucms.com

地 址:广东省广州市天河区88号